Läget för de europeiska kontraktstillverkarna

Den europeiska elektronik industrin har under ett flertal år kämpat med en rad olika utmaningar. Olika delar av industrin har på grund av dessa utmaningar uppvaktats av beslutsfattare och får nu stöd för att kunna vidareutvecklas, såsom halvledarindustrin och den europeiska halvledarakten.

Industrin består dock av många sammanlänkade delar, där alla är beroende av varandra. Under kriser är det vanligt att fokus hamnar på den del som anses mest kritisk vid tillfället – exempelvis halvledarindustrin under pandemin. Men ur ett helhetsperspektiv står flera viktiga segment inom EUs elektronikindustri inför en nedgång, vilket kan hota Europas säkerhet, industriella resiliens och globala konkurrenskraft.

IPC, tillsammans med Decision och In4ma, släppt en rapport som sätter Europas växande beroende på andra regioner för elektroniktillverkning under lupp – detta inkluderar kritiska och strategiska sektorer som flyg- och försvarsindustrin. Trots den europeiska halvledaraktens införande visar rapporten – "Securing EU’s Electronics Ecosystem" – att EUs marknadsandel inom centrala delar av elektronikindustrin, som mönsterkort, elektroniktillverkningstjänster (EMS) och avancerad förpackning, riskerar att minska om inga åtgärder vidtas. Evertiq har tidigare rapporterat om de utmaningar som industrin, särskilt mönsterkortsindustrin, står inför. Nu är det dock dags att rikta strålkastaren mot våra kontraktstillverkare.

Av denna anledning har Evertiq bjudit in Dieter G. Weiss, grundare av både Weiss Engineering och in4ma (information 4 manufacturers) som om talare under Evertiq Expo i Göteborg den 19 september 2024, för att ge en tydligare bild av läget – och framtiden.

Enligt analytikerna till rapporten krävs en europeisk strategi som tar en helhetsgrepp, i kontrast till den ensidiga fokuseringen på halvledarindustrin som just nu råder. Även om halvledare utan tvekan är viktiga komponenter inom elektroniska system, så får man inte glömma andra kritiska segment inom elektroniken – inklusive mönsterkortstillverkning och EMS. Därför förespråkar analytikerna en "silicon to systems"-strategi.

För att belysa just hur stora riskerna är lyfter man det faktum att Europas andel av mönsterkortsproduktionen har minskat dramatiskt under de senaste två decennierna och att regionens andel av elektroniktillverkningen halkar efter. Under 2000 stod Europas inhemska mönsterkortstillverkning för 13,8 procent av den globala totalen; under 2022 hade denna siffra sjunkit till 2,2 procent.

Att Europa är beroende av externa muskler är egentligen ingen hemlighet, men vad rapporten försöker via är just hur beroende Europa är av tillverkning utanför EU inom åtta strategiska sektorer – inklusive rymd/försvar, automation, mobilitet, hälso- och sjukvård samt förnybar energi.

Analysen målar upp liknande scenarion för var och en av dessa åtta strategiska sektorer. För det första, utan strategiska initiativ och riktlinjer, förväntas EUs totala andel av elektronisk systemtillverkning att minska fram till 2035. För det andra så fortsätter EU att vara starkt beroende av utländska leverantörer för kritiska varor och processer såsom mönsterkort, avancerad förpackning och IC-substrat. För det tredje, utan välplanerade och strategiska ingripanden kommer dessa beroenden att trappas up fram till 2035.

Enligt IPCs data är EUs andel av den globala mönsterkortsindustrin blott 2,8 procent år 2024 – och enligt prognosen kommer den ha minskat till 1,7 procent år 2035 – förutsatt att ingenting görs för att bromsa utvecklingen.

Ett jämförbart scenario kan dras för tillverkning och montering av elektroniska system (OEM/ODM/EMS). EU har nu en global marknadsandel på 16,6 procent, men som tidigare nämnts, om ingenting förändras förutspår IPC att denna andel kommer att vara 15 procent år 2035 inom dessa åtta sektorer.

Det finns alltså en obalans i de olika delar som utgör den europeiska elektronikindustrin. Under 2023 producerade EU mönsterkort till ett värde av 1,37 miljarder euro, medan den uppskattade efterfrågan var 7,87 miljarder euro. Det innebär att att produktionen bara täckte 17,5% av behovet. Denna obalans är enligt rapporten särskilt uttalad inom sektorer som mobilitet och servrar, HPC och superdatorer.

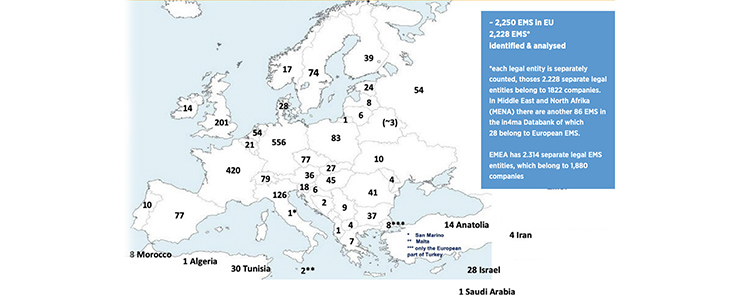

Enligt rapporten finns det cirka 2 250 EMS:are i EU. Av dessa har 2 228 identifierats och analyserats. Varje juridisk enhet räknas separat, och dessa 2 228 enheter tillhör 1 822 företag. I Mellanöstern och Nordafrika (MENA) finns ytterligare 86 enheter i in4mas databas, varav 28 tillhör europeiska företag.

Dessa företag är starkt beroende av globala leveranskedjor för viktiga elektroniska komponenter, såsom halvledare och mönsterkort. Störningar i dessa leveranskedjor, som vi såg under pandemin, kan ha förödande effekter.

Läget för den europeiska EMS-industrin 2024

Dieter Weiss från in4ma kommer under Evertiq Expo i Göteborg att kliva upp på scenen för att ge oss en bild av läget för Europas EMS:are. Hur är det egentligen med chipkrisen, är vi tillbaka på vägen mot normalitet?

Enligt Dieter Weiss är svaret enkelt ”Nej, det är vi definitivt inte.” EMS-industrin lider fortfarande av de långsiktiga effekterna av denna kris.

Han menar dock att denna kris endast var artificiellt framkallad, men ledde till en massiv störning av branschen – något han kommer att förklara i detalj under sin presentation.

Än idag stångas EMS:arna med otillräckliga beställningar, överdrivet lagernivåer och dåliga utsikter. Ibland måste man blicka tillbaka på otrevliga minnen för att få en tydligare bild om vad som kan göras för att förhindra att detta igen i framtiden.